Uma das grandes preocupações dos trabalhadores, sobretudo daqueles mais velhos, diz respeito a como será sua vida na aposentadoria. Afinal, ao se aposentar, a maior parte das pessoas perde a sua renda principal, oriunda justamente do trabalho.

Diversos trabalhadores, então, buscam por alternativas para obterem algum tipo de renda que seja capaz de custear seus gastos no futuro. Uma das alternativas mais comuns para isso é a previdência privada. Contudo, muitos já perceberam que essa não é a melhor opção, e passaram a ver a renda variável como uma alternativa melhor para investir para a aposentadoria.

Por que programar a aposentadoria?

Inegavelmente, é possível dizer que a maior parte das pessoas não se programa ou sequer preocupa com a vida financeira na aposentadoria. Não é à toa que milhões de brasileiros acabam dependendo exclusivamente do INSS para se aposentar.

Isso acontece porque a aposentadoria está muito distante de grande parcela das pessoas ativas no mercado, isto é, daquelas na faixa dos 20, 30 ou 40 anos. Isso faz com que grande parte delas simplesmente ignore o fato de que um dia terão menor produtividade e que irão desejar parar de trabalhar.

Contudo, é fato que a previdência do governo não é suficiente para garantir o mínimo de conforto e de segurança para a maior parte das famílias durante a aposentadoria. Afinal, os valores recebidos são baixos e os reajustes anuais quase inexistentes.

Por isso, é fundamental que todos entendam a necessidade de realizar um planejamento financeiro ao longo do período de atividade no mercado de trabalho. Afinal, só assim será possível garantir um futuro mais confortável financeiramente, em que o aposentado possa manter seu padrão de vida, mesmo sem estar na ativa, trabalhando.

Como aposentar por investimentos em renda variável?

Apesar do investimento em previdência privada ser bastante difundido no país, este não é o melhor tipo de aplicação para a aposentadoria. Afinal, esse tipo de previdência possui as seguintes desvantagens:

- Baixa rentabilidade;

- Altas taxas e encargos;

- Inexistência de cobertura pelo FGC;

- Existência de carência para resgates antecipados.

Todos esses fatores, em conjunto, fazem com que o investimento em previdências privadas para a aposentadoria não seja tão vantajoso. Isso porque, mesmo sendo aplicações de longo prazo, esse tipo de investimento possui baixa rentabilidade e, ainda, possui muitas taxas.

A união de altos encargos com baixa rentabilidade faz com que a previdência privada impeça que o capital do aplicador seja utilizado da melhor forma para garantir uma renda passiva em sua aposentadoria. Isto é, aquela renda que vem dos investimentos e que não depende do trabalho do investidor.

E é justamente por isso que os investimentos em renda variável são tão indicados para aqueles que desejam investir para aposentadoria: porque eles unem aplicações com taxas muito pequenas e com alta rentabilidade.

Nesse sentido, as duas modalidades de investimentos em renda variável mais indicadas para a aposentadoria são:

- Ações;

- Fundos Imobiliários (FIIs).

A seguir, as principais características desses investimentos e uma breve explicação de como eles funcionam.

Ações

Sem dúvida a melhor forma de garantir uma aposentadoria por meio de investimentos é aplicando em ações. Sendo que esses papéis nada mais são que pequenos pedaços societários de uma empresa.

Em outras palavras, isso significa que, ao comprar uma ação, o investidor está se tornando sócio de uma grande empresa de capital aberto. Algumas dessas companhias brasileiras são:

- Petrobras (PETR4);

- Eletrobrás (ELET6);

- Localiza (RENT3);

- MRV (MRVE3);

- Vivo (VIVT4);

- Itaú (ITUB4);

- Vale (VALE3);

E por ser sócio de alguma dessas empresas, ou de qualquer outra companhia com capital aberto na bolsa, o investidor passa a ter direito sobre os lucros obtidos por elas – logicamente que na proporção do número de papéis que possui.

Com isso, ao longo do tempo aqueles que possuem ações de empresas passam a receber dividendos, que são parte do lucro obtido pelas companhias. Sendo que esses proventos são recebidos em dinheiro diretamente na conta do investidor.

A ideia, portanto, é que depois de investir em ações por diversos anos, os dividendos recebidos pelo investidor sejam capazes de custear o seu padrão de vida. E além do ganho com os dividendos, há também o ganho com a evolução dos preços das ações, que faz com que o patrimônio do investidor cresça exponencialmente ao longo do tempo.

Para comprovar isso, o gráfico a seguir mostra muito bem como foi a evolução do investimento em ações ao longo do tempo no mercado acionário americano. E ao contrário do que muitos pensam, o desempenho da bolsa de valores brasileira nas últimas décadas superou a norte-americana.

Como pode ser observado, as ações e as empresas ao longo do tempo conseguiram se tornar mais produtivas e trazer excelentes retornos para investidores. Essa alta rentabilidade proporcionada pelas ações ao longo do tempo é, sem dúvida, a melhor alternativa para garantir uma aposentadoria.

Afinal, com os anos, as empresas tendem a aumentar os lucros e a distribuir mais dividendos aos investidores. Além disso, como foi dito, não só esses proventos tendem a crescer, mas também a cotação dos papéis, o que faz com que o patrimônio do investidor cresça e dê mais segurança para sua aposentadoria.

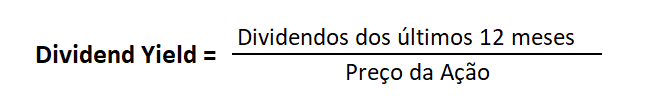

E para conseguir encontrar aquelas ações que mais pagam dividendos, os investidores podem filtrar a empresas de acordo com o Dividend Yield (DY). Sendo que esse indicador mostra a porcentagem de dividendos distribuídos nos últimos 12 meses em relação ao preço da ação no mercado.

Isso significa que, quanto maior o DY, maior também será o retorno daquela ação em dividendos em relação ao capital investido. Vale destacar, contudo, que esse indicador, por si só, não determina se determinada ação é um bom investimento, devendo o investidor observar também outros aspectos da empresa, como:

- Valuation;

- Saúde financeira;

- Vantagens competitivas;

- Qualidade da governança;

- Perspectivas de crescimento.

Por fim, a fórmula para o Dividend Yield é:

Fundos Imobiliários

Outra excelente maneira de investir para aposentadoria é por meio do investimento nos fundos de investimentos imobiliários, também chamados de FIIs. E assim como as ações, esses fundos imobiliários também distribuem proventos para seus cotistas.

Basicamente, os FIIs captam dinheiro de diversos cotistas e adquirem diferentes tipos de imóveis ao redor do país. Entre os tipos de propriedades, podem existir:

- Galpões logísticos;

- Prédios corporativos;

- Shoppings centers;

- Propriedades educacionais;

- Hotéis.

Possuindo esses imóveis, os administradores do FII trabalham para conseguir alugar as propriedades no mercado. E com os aluguéis recebidos, eles distribuem proventos para os cotistas do fundo.

A seguir, a imagem de um grande galpão logístico que pertence a um fundo imobiliário:

Vale destacar, ainda, que a distribuição de dividendos dos FIIs é bastante interessante para aqueles que buscam investir para aposentadoria. Afinal, os fundos costumam, via de regra, distribuir os aluguéis recebidos aos cotistas mensalmente.

Isso significa que ao acumular uma certa quantidade de cotas (que custam na faixa de 100 reais cada) o investidor de fundos imobiliários poderá receber mês a mês em sua conta uma quantia de dinheiro suficiente para custear suas despesas.

Para isso, será preciso, obviamente, investir ao longo de diversos anos. Além disso, é altamente recomendado que durante esse tempo o investidor use os aluguéis e proventos recebidos dos fundos para adquirir novas cotas.

Assim, quando esse investidor atingir a idade que pretende se aposentar, ele terá mais cotas de fundos que irão, obviamente, render mais dividendos. Por fim, será possível, com ações ou FIIs, ter uma aposentadoria mais estável, rentável e segura no futuro.

O post Aposentadoria através do Investimento em Renda Variável apareceu primeiro em Bússola do Investidor.

Aposentadoria através do Investimento em Renda Variável publicado primeiro em https://www.bussoladoinvestidor.com.br

Nenhum comentário:

Postar um comentário